截至2017年6月末,华夏银行共设立40家一级分行(含2家筹备)、56家二级分行、925家营业机构(含社区、小微支行198家),员工人数超过3.9万人,形成了“立足经济发达城市,辐射全国”的机构体系。要驱动如此庞大体量的企业进行数据化运营,从而实现精益化管理并实现业务增长,绝非易事。2017年华夏银行实现高速增长,年增幅23%,那么华夏银行是如何实现高速增长的呢?对此,本次永洪采访了华夏银行信息科技部门数据平台及数据应用负责人,他向我们讲述了华夏银行在大数据时代下应对新变化的探索与实践,为大家揭秘华夏银行在大数驱动业务增长的实践经验。

大数据聚焦华夏银行业务,挖掘金融市场价值

“提起银行,人们第一反应就是存款、贷款这些前端基础业务内容,对于金融行业,还有很多业务,是普通人看不到的。”据数据平台项目经理张工介绍,他所在的部门,负责的是华夏银行整体的业务数据分析,涵盖了包括全国各地分行、业务部门的业务数据分析职责。

2016年,华夏银行入选《财富》杂志评选的中国企业500强。 华夏银行作为一家商业银行领域佼佼者,拥有遍布全国的营业机构以及包括风险管理部、资产管理部、国际业务部等多个业务部门。庞大的企业体量,带来了大量金融业务数据,加之各个分行、业务部门之间的数据存在流程关联与交叉,数据体系庞大而且复杂。

“早期,银行对数据的应用基本上是做报表,统计报表、财务报表、会计报表等,每年要做好几百个报表,由于数据散落于各个分行以及各个业务部门,不便于快速统计,只能通过人工筛查分析,出报表的速度不够及时且费时费力,导致决策滞后;而且由于当时的报表系统复杂,操作繁琐,做出来的报表效果并不是很理想,报表数据不够准确,无法实现准确有效的全局观察与分析。除此之外,数据分析人员既要懂技术,又要懂业务,压力大。”据张工介绍。

如何在人力有限的条件下,搭建行之有效的数据分析系统,实现对各个分行、各个业务部门产生的业务数据进行高效管控与分析,辅助管理层和业务人员及时、准确的进行业务决策,成为华夏银行亟待解决的问题。

“随着业务的发展,没有及时、准确的数据反馈,仅仅靠数据分析人员,而不是新技术,是无法和同行进行竞争的,更无法保障银行的高速发展以及获取更多的客户。因此,在‘数据驱动’要求下,我们根据新技术条件搭建了自己的大数据平台。”张工解释到。

说到大数据平台,不得不提华夏银行的数据服务系统。张工介绍说:“在华夏内部,我们将为用户提供数据应用服务的平台称为数据服务系统,其服务对象是全行所有人员。我们建立了体系化的指标,不同部门关注的指标不同,高管层主要关心的指标包括行业重要战略性的指标,例如存款、贷款的业务规模与概况,行业业务重大异常变动。业务部门,如各事业部主要关心的指标有业务量统计,包括存款余额、存款笔数、存款状态等,重点客户分析等。风险管理部主要关心的指标如逾期不良还款等。资产管理部关注业务流程的分析,如贷款申请、审批等。”

如此多的指标,华夏银行又是如何管理和利用的呢?对此,张工解释到:“我们的数据分析人员基于华夏银行各个分行以及风险管理部、资产管理部等业务部门所产生出来的数据,通过可视化拖拽的方式即可完成实际业务数据分析的需求,并建立了数据看板,通过可视化图表将他们关心的指标直观的展示出来,从而可以清晰看到各自关心的指标变化,做到及时、准确的决策,指导业务”。

在谈到对数据分析流程和效果时,张工介绍到:“银行业,数据种类非常多,而且杂,我们华夏银行建立了‘获取->组织->分析->决策’这样一套完整的数据分析流程。‘获取’指的是数据的采集,我们将采集到的数据根据业务需求按照客户数据、帐户数据、交易数据、科目数据、非结构化数据以及外部数据进行了分类。‘组织’涵盖了两层,其一指的是对数据的管控能力,包括数据质量、数据安全、数据生命周期管理(用于管理信息系统的数据在整个生命周期内的流动:从创建和初始存储,到它过时被删除),其二是对数据的整合能力,包括对数据的筛选、清洗,之后对这些数据进行相应的加工处理。‘分析’是指在加工处理完以后,通过决策树、逻辑回归、聚类等算法模型再做相应的数据分析,挖掘、分析隐藏在数据背后的价值。前期我们做了那么多的工作——获取、组织、分析,数据价值也挖掘出来了,最终都是在为决策层发挥作用。‘决策’是指将分析的结果进行输出,通过建立数据看板以及制作数据分析报告,准确、及时的呈现给领导以及各个业务部门,从而为业务发展战略规划、精准营销、大数据风控等应用场景做关键性的决策支持。我们通过这样一套完善的数据分析流程,从对数据的采集、清洗、到上层的数据应用规划,以及构建数据驱动业务增长方式,实现了用数据驱动整个华夏银行的运营。”

那究竟如何用大数据分析帮助业务提升呢?张工分享了2个应用场景:

案例1:优化产品流程,提升一倍转化率

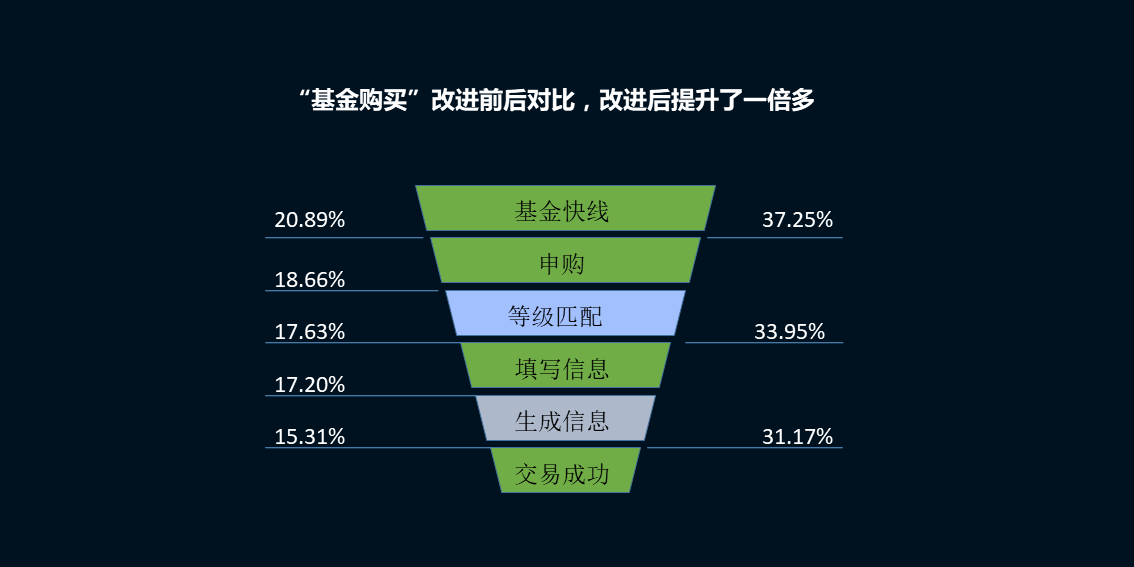

我们上线过一款金融产品,投放市场推广后,发现交易额一直上不去,后来通过“插点埋码”的方式,采集到了用户通过网银/手机银行访问该款产品关键页面的行为数据,发现访问率只有20.89%,交易成功率只有15.31%。通过用户回访,客户反映产品访问速度比较慢,通过分析我们得知由于访问速度过慢这一原因导致了用户等待时间过长,大量的用户访问途中直接离开。除此之外,还收到了用户反馈“基金购买”的下单步骤过多。我们将优化建议提交给了产品部门,之后对该产品进行了改版优化,将原来的购买流程从之前的五步优化到了三步,重新上线推广。之后我们通过对每日的关键数据进行追踪和分析,购买基金的转化率从原来的15.31%提升到了现在的31.17%,提升了一倍多,客户好评率也有了极大的提升。

案例2:助力精准营销,提升八倍客户购买转化率

2017年,华夏银行为手机银行客户推出了一款预期年化收益率表现良好的“夜市理财”产品。主要面向于朝九晚五的白领人群、宅男宅女、中老年客户群体。我们基于地理位置特征、交易行为偏好、金融产品的购买偏好、访问特征偏好、营销特征等数据,对客户进行分类,打上标签。通过客户信息的标签化,抽象出一个客户的信息全貌,基于精确的用户画像,对客户进行差异化、个性化的产品推送。将精准的内容,通过精准的渠道推送给精准的客户,商品推荐成功的几率就会非常大。推送之后,客户购买“夜市理财”产品的转化率提高了八倍。

选择合作伙伴,华夏银行的标准和远见

谈及和永洪的合作,张工分享了华夏银行在产品选型上的思考,“早期,由于金融业务数据种类多、报表需求旺盛,而当时的技术平台过于复杂,业务人员不仅需要懂业务,还需要会技术,最终导致数据分析过程耗时过长,数据分析人员流失率较高。因此这次选型,我们的基本诉求是:业务人员通过自助分析进行自我驱动,找出业务价值。而Yonghong Z-Suite,它的易用性、实用性都非常好,能满足我们的业务人员完成数据准备后,基于可视化拖拽的方式,完成实际业务数据分析的需求;其次,永洪具备多维数据源对接能力,满足了我们对多类数据可视化分析的需求。通过永洪的分析平台可以打通华夏银行内、外部的数据,通过内外结合,实现数据价值最大化,这一点也是永洪做的非常出色的一点;最后一点也是最重要的,我们当时调研了Tableau和Yonghong等厂商,最后选择永洪,也基于我们对供应商服务能力的要求——能够快速响应我们定制化开发的需求,后期对我们在产品报表上线过程中的一些小问题也能够做到专人来解决。基于以上几点,我们选择永洪科技作为我们的大数据技术合作伙伴。”

智慧金融,数字华夏

与永洪的合作解决了华夏银行大数据分析的技术难题,而要建立以数据驱动增长的企业文化,华夏银行信息技术部门负责数据运营的领导认为,“还需要培养员工的数据分析思维,实现企业员工完成自主业务数据分析的目标,提升企业的整体运营能力。”在2017年永洪举办的深圳大数据峰会上,华夏银行数据运营负责人介绍了相关的经验:数据服务中心保障体系——“1231”,“1”是每周会对业务人员进行数据分析知识培训,提升业务人员数据分析思维和业务能力;“2”是华夏银行针对银行员工创建了大数据主题杂志,每两个月会推荐一些成功的经典数据分析应用案例供大家学习;“3”是每个季度会在全行开视频会议,以交流数据分析应用以及实践案例为主,给大家带来更多的启发和思考;最后一个“1”是每年会给业务部门做专业的业务能力培训,提升业务人员的专业能力。

华夏银行将大数据技术平台(数据服务系统)与业务(数据服务中心保障体系)进行了完美的融合,从而真正的做到了降低人员成本,提升销售运营效率,实现企业价值的高速增长。